19/Julio/2022

Te contamos, en el buró crediticio se reportan todos los pagos que realizaste de tus obligaciones financieras y comerciales. Es un mecanismo de análisis para medir tu comportamiento de pago, el cual se llama “historial crediticio”. Por ello uno de los factores más importantes es ser responsable y puntual en tus pagos porque todo queda registrado por el lapso de tres años.

¿Qué es el historial crediticio?

Es un registro que muestra las obligaciones que tienes en el sistema financiero, establecimientos comerciales, compañías telefónicas, televisión prepagada, entre otros.

| ¿Sabías qué? Las entidades financieras antes de otrogarte un crédito revisan tu historial, analizan tu comportamiento, capacidad de pago, y nivel de endeudamiento, con la finalidad de no sobre endeudarte y que puedas pagar puntualmente tus obligaciones financieras. |

«Permite a las entidades financieras que otorgan créditos saber cómo has administrado tu dinero en el pasado y les ayudas a decidir si hacer o no negocios contigo»

Hernández 2010

Te presentamos las calificaciones más comunes:

- Mayor a 900 puntos, se considera excelente puntuaje.

- De 800-900 puntos se considera buen puntaje.

- Menor a 700 puntos, el puntuaje estaría dentro del sistema de riesgos.

En el informe de tu historial crediticio va detallado lo siguiente:

- Historial de tus pagos de: prestámos, tarjetas de crédito, planes electrónicos, almacenes comerciales y ventas por catálogo.

- Cuantas deudas tienes.

- Montos de las deudas.

- Cuando fueron otorgados tus créditos.

- Saldo del capital de la deuda.

- Cupo de tarjeta de crédito.

- Valor de la próxima cuota a pagar.

- Nivel de endeudamiento y morosidad.

- Créditos que ya has cancelado en el lapso de tres años atrás.

Recuerda:

- Mantener un excelente historial crediticio te permitirá acceder a un crédito, obtener una tarjeta de crédito o financiamiento directo en almacenes comerciales.

- Para que una institución o almacén comercial revise tu historial crediticio debes otrogar tu autorización.

Te explicamos una forma para mejorar tu historial crediticio:

Si en algún momento te atrasaste en tus pagos, y liquidaste la deuda de tu obligación crediticia, pero a la fecha actual ya no tienes ningún compromiso con ninguna institución financiera o casa comercial.

Es importante que realices algún movimiento a tu historial crediticio para mejorar tu calificación y cuando quieras acceder a un crédito dicha institución no te niegue debido a que aún mantienes el registro de haber incumplido el plazo de tus obligaciones.

En CoopMego pensamos en tu bienestar y te ayudamos a mejorar tu historial crediticio mediante un crédito garantizado por un depósito a plazo fijo (inversión- póliza) que mantengas en nuestra institución.

| Toma en cuenta: ninguna persona natural o jurídica puede eliminar o limpiar tu historial crediticio. |

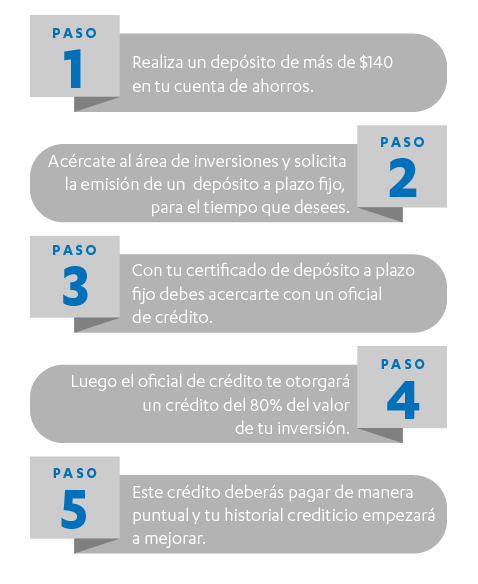

Por lo tanto, te explicamos el proceso:

Al término del plazo, solicita revisar tu puntaje de tu historial crediticio, y si deseas seguir mejorando tu calificación puedes realizar nuevamente el proceso, hasta que tu puntaje sea el adecuado para acceder a una obligación financiera.

Si aún tienes deudas y sigues en la central de riesgos, te recomendamos pagar puntual y tu historial crediticio comenzará a subir mes a mes, si te retrasas tu puntaje seguirá deteriorándose en la central de riegos.

Para mejorar tu historial crediticio te recomendamos:

Pagar tus deudas a tiempo, así crearás un buen puntaje.

Adquierecréditos que puedas realizar tus pagos de manera puntual.

En caso, de no poder cumplir con tus obligaciones financieras, establece convenios de pago con tu entidad financiera y así no caigas en morosidad.

Usa tus tarjetas de crédito de manera responsable.

| Un crédito es la herramienta esencial para alcanzar tus metas, además te permitirá acceder a financiamientos más grandes. No descuides tu historial crediticio. |

Preguntas Frecuentes

Para consultar tu calificación o historial crediticio puedes asistir a nuestras oficinas de CoopMego, un oficial de crédito te ayudará con la información.

Cuando es una deuda abandonada que no se ha realizado ningún pago por tres años.

Pueden ser varios aspectos:

- No tienes garantes o la garantía no es la adecuada.

- Ingresos no justificados.

- Sobre endeudamiento o no tienes capacidad de pago.

- Tu puntaje crediticio no es el adecuado para obtener una obligación financiera.

La entidad quien está a cargo es la Superintendencia de Bancos del Ecuador.

Si tienes deudas: llega a un acuerdo de pago con tu institución financiera en la cual adeudas para que puedas cumplir con la cuota y el plazo establecido.

Si no tienes deudas: en estos casos debes adquirir compromisos financieros y pagar de manera puntual para que puedas mejorar tu historial crediticio.

Puede afectar tu historial crediticio, además algunas instituciones te cobraran intereses por los días de mora que no has cancelado.

¡Comparte este artículo!